Jak rozliczyć grant Self-Employment Income Support Scheme (SEISS)?

Ostatnia aktualizacja 20 lutego, 2023 o 10:53 am.

W czasie pandemii samozatrudnieni mogli starać się o teoretycznie bezzwrotne dofinansowanie w postaci Self-Employment Income Support Scheme, w skrócie SEISS. SEISS był przyznawany w pięciu turach, z ostatnimi wnioskami składanymi we wrześniu 2021 roku. Przyznany grant lub granty należy wykazać w zeznaniu podatkowym i podlega on podatkowi oraz składkom NIN, o czym wiele osób już nie pamięta. Poniżej znajdziesz krótki przewodnik o rozliczaniu SEISS.

Kto musi rozliczyć grant SEISS?

Każdy będący self-employed, który otrzymał SEISS musi go wykazać na rozliczeniu Self-Assessment Tax Return składanym co roku. Dotyczy to także osób będących w partnership. Jeśli otrzymywałeś SEISS kilkukrotnie, w więcej niż jednym roku, będziesz musiał go uwzględniać w kolejnych rozliczeniach. Nawet jeśli nie prowadziłeś już działalności.

Czy zapłacę podatek od SEISS?

Wbrew obiegowej opinii, pomoc rządowa w postaci SEISS podlega podatkowi Income Tax, a także składkom na NIN. Wpływy z SEISS zwiększają twój przychód i będą uwzględnione podczas wyliczania podatku income tax, który jest płacony przez self-employed.

Kiedy wykazać dofinansowanie?

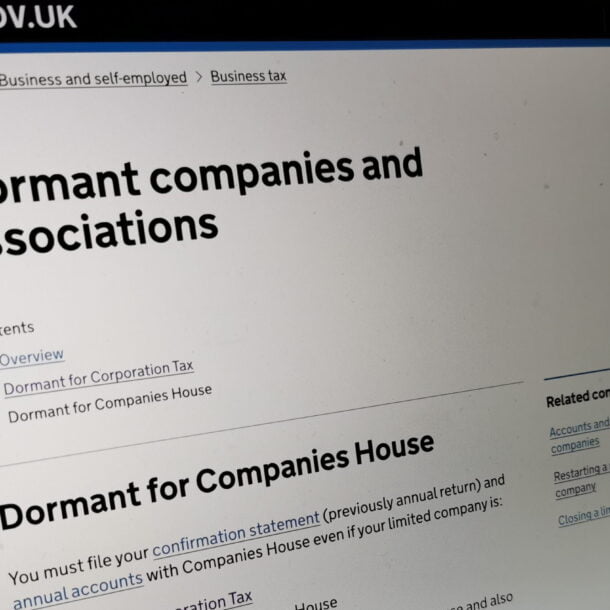

W zależności od tego, w której turze lub turach pobierałeś dofinansowanie, musisz wykazać je albo w rozliczeniu 2020/21 albo 2021/22 (lub w obu). Poniżej tabelka, która pozwoli to sprawdzić.

| Tura grantu SEISS | Tax Return w którym wykazujesz grant |

| Pierwsza, druga, trzecia tura SEISS | Tax Return za lata 2020/21 (termin złożenia minął 31 stycznia 2022 roku) |

| Czwarta i piąta tura SEISS | Tax Return za lata 2021/22 (deadline na złożenie 31 stycznia 2023 roku) |

Co, jeśli wziąłem SEISS, ale potem nie pracowałem jako self-employed?

Jest to dość problematyczna sytuacja. Teoretycznie SEISS był przyznawany na podstawie różnych kryteriów w różnych turach, natomiast zawsze wnioskujący potwierdzał, że prowadził działalność i zamierza ją prowadzić dalej. Warunek prowadzenia działalności był konieczny, aby otrzymać SEISS. Nawet jeśli po wzięciu grantu, nie miałeś przychodu z self-employed, grant należy rozliczyć. Zakładając, że straciłeś wszystkie zamówienia lub klientów i pomimo chęci, nie miałeś przychodu z self-employed, sytuacja jest jasna i grant będzie jedynym dochodem. Działalność można zamknąć dopiero po rozliczeniu ostatniego grantu.

Co, jeśli wziąłem SEISS i wyjechałem do Polski?

Należy złożyć wszystkie rozliczenia, które są wymagane, aby rozliczyć SEISS. W zależności od tego, kiedy wyjechałeś z UK, może być konieczność zwrotu grantu. Warunkiem przyznania grantu, było zapewnienie wnioskującego o chęci dalszego prowadzenia działalności. Wyjazd z UK oznacza dla HMRC zaprzestanie działalności. Jeśli przez cały rok podatkowy, w którym wziąłeś grant SEISS, nie było cię w UK, będzie oczywiste, że grant za ten rok się nie należał.

Co, jeśli złożyłem rozliczenie bez wykazania SEISS?

Jeśli złożyłeś rozliczenie z błędnie podaną kwotą SEISS lub nieuwzględnioną wcale, HMRC powinno automatycznie zrobić korektę Tax Return i wysłać do ciebie list z informacją o przeliczonym podatku (form SA302). Po otrzymaniu takiej informacji należy sprawdzić wyliczenia i w ciagu 30 dni zwrócić się do HMRC, jeśli się one nie zgadzają.

Co jeśli błędnie wykazałem SEISS w Tax Return, ale HMRC nie skorygował błędu?

Należy samemu złożyć korektę rozliczenia Tax Return i wykazać poprawną kwotę.

Co jeśli miałem przychód poniżej £1,000 i brałem SEISS?

Zazwyczaj samozatrudnieni, którzy nie przekroczą przychodu £1,000 mają prawo do tzw. trading allowance i nie muszą składać Tax Return. W przypadku jednak gdy otrzymałeś SEISS, musisz złożyć rozliczenie.

Czy będę musiał zwrócić SEISS?

Należy pamiętać, że czwarty i piąty SEISS był przyznawany w oparciu o przychody z poprzednich lat. Korekta któregokolwiek z rozliczeń za lata 16/17 do 19/20 może wpłynąć na przychód, a tym samym zmienić kwotę SEISS, która należała się danej osobie. Jeśli w momencie starania się o czwarty i piąty SEISS, nie miałeś złożonego tax return za rok poprzedni lub miałeś złożony z błędami, możesz musieć oddać część SEISS. To samo dotyczy sytuacji, kiedy nie złożyłeś tej części formularza Tax Return, w której wykazuje się dochody self-employed. HMRC może uznać, że nie prowadzisz działalności i grant w ogóle ci się nie należał.

Musiałem oddać część grantu, jaką kwotę muszę wykazać w rozliczeniu?

Jeśli kwota grantu była zbyt duża i HMRC nakazał zwrot lub osoba self-employed sama zgłosiła nadpłatę, w rozliczeniu należy wykazać kwotę dofinansowania już pomniejszą o zwrot oddany do HMRC, czyli kwotę, która faktycznie się należała. Jeśli w momencie składania tax return wiesz, że powinieneś oddać część SEISS, ale HMRC jeszcze się o to nie upomniało, możesz od razu to wskazać i złożyć sprostowanie.

Chcesz rozliczyć grant SEISS lub złożyć Tax Return? Chętnie pomożemy!

Jak bardzo przydatny był ten artykuł?

Kliknij gwiazdkę, aby ocenić.

Średnia ocena 5 / 5. Liczba głosów: 1

Na razie brak głosów! Bądź pierwszą osobą, która oceni ten artykuł.

Agnieszka Moryc

Dyrektor Zarządzająca, Admiral Tax. Ekspert w zakresie legalnej optymalizacji podatkowej, księgowości i rozwiązań typu offshore dla polskich przedsiębiorców. Jako znawca i praktyk biznesu dzieli się wiedzą także na łamach mediów zewnętrznych, m.in. Puls Biznesu, InnPoland, Infor, MamBiznes.News, Gazeta MŚP, Polish Express.Chętnie odpowiem na pytania. Mój mail to: [email protected]

Napisz do nas

Jesteśmy autoryzowani przez brytyjskie urzędy, DANE NASZYCH KLIENTÓW SĄ w 100% BEZPIECZNE

AT UK Consulting Limited company registered in England no. 10758769, 124-128 City Road London, EC1V 2NX

Copyright 2023 by AT UK Consulting Limited. All Right Reserved.