To już ponad rok od ogłoszenia założeń Polskiego Ładu. Na nowych regulacjach miało zyskać blisko 18 milionów obywateli. Jednocześnie słyszy się, że ktoś pracuje już nad czymś, co komentatorzy określają jako łatkę dla przedsiębiorców. Wstępne szacunki okazały się, delikatnie rzecz ujmując, niekorzystne dla samozatrudnionych przedsiębiorców samodzielnie sprzedających swoje usługi i prowadzących szeroko pojętą działalność typu PHU (Produkcyjno-Handlowo-Usługową).

Szacunki możemy już zastąpić coraz dokładniejszymi kalkulacjami. Jak to w biznesie, taka analiza powoduje falę refleksji w środowisku biznesowym. Taka sytuacja zawsze generuje w naszej kancelarii piętrzącą się kolejkę zapytań o modele legalnego obniżenia podatków. To normalna reakcja na akcję wprowadzającą zmiany w najbliższym otoczeniu biznesowym, która skutkuje zwiększeniem danin. Zmieniają się zasady gry. Trzeba się na to przygotować. Przedsiębiorcy chcą wiedzieć, jak Polski Ład wpłynie na przepływy finansowe w ich konkretnej sytuacji. Wyniki indywidualnych wyliczeń skłaniają ich do rozważenia rozwiązań alternatywnych i szukania sposobu na płacenie niższego podatku lub podatku w takiej wysokości jak dotychczas. Nawet ci sceptycznie nastawieni do tej pory do optymalizacji, ale świadomi nadchodzących zmian, rozważają transfer biznesu do jurysdykcji, która zapewnia stabilne warunki prowadzenia działalności.

Polski Ład i rośnie liczba wniosków o rejestrację spółek LTD

Co ciekawe, w wyniku zapowiedzi kolejnych zmian w kraju, w oczach polskich przedsiębiorców zyskuje jurysdykcja brytyjska. Jeszcze do niedawna można było słyszeć o niepewność związanej z Brexitem, a jak się okazuje dziś – nie ma praktycznie żadnych zmian w zakresie zakładania i prowadzenia firmy w Anglii. Również rozliczenia z europejskimi kontrahentami wyglądają tak samo jak przed Brexitem. Korzyści z posiadania firmy w Anglii, nie zniwelowała nawet niedawna likwidacja ulgi abolicyjnej. Transfer firmy do Anglii jest w pełni legalny. Polska i Anglia mają ważną umowę o unikaniu podwójnego opodatkowania, a formalności można załatwić zdalnie.

Zobacz także: Nowy Ład uderza w przedsiębiorców i freelancerów. Niski ZUS i wysoka kwota wolna od podatku czekają na nich w Anglii

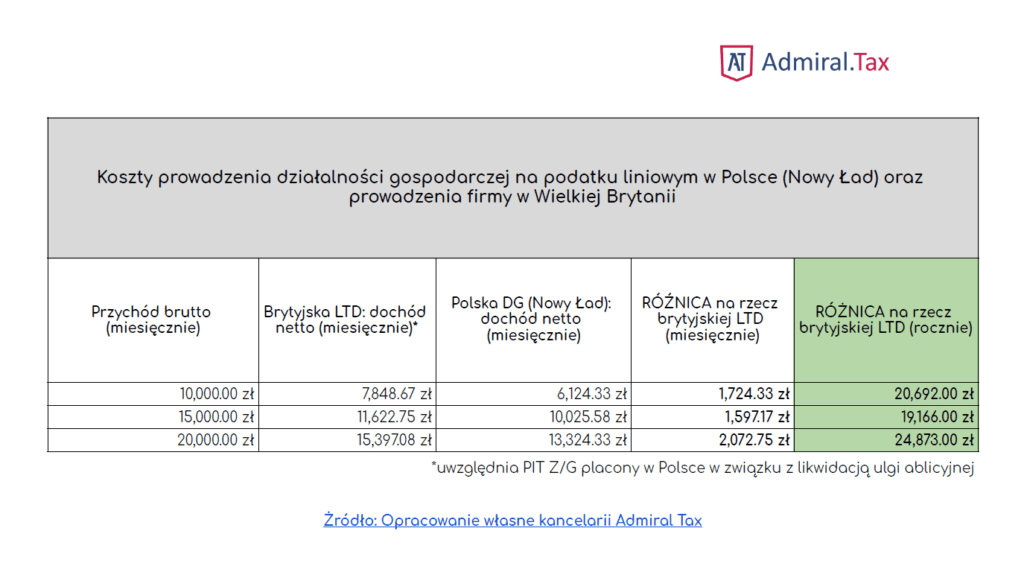

W Admiral Tax przygotowaliśmy kalkulację, w której zestawiono relację kosztów prowadzenia działalności gospodarczej na zasadach Polskiego Ładu z wynikiem finansowym, jaki przedsiębiorca generujący taki sam obrót uzyskuje poprzez spółkę w Wielkiej Brytanii. Wyniki nie pozostawiają wątpliwości: krajowe otoczenie fiskalne kosztuje równowartość jednego, a w przypadku mniej zarabiających nawet dwóch wynagrodzeń miesięcznych. To sporo, biorąc pod uwagę zapowiedź zwiększania udziału składki na ochronę zdrowia do 7% w perspektywie do 2027 roku. Co oznacza, że nie ma wątpliwości – będzie jeszcze drożej. Wyniki przedsiębiorców na działalności uwzględniające zapowiedź zmian w kształcie, z jakim mamy do czynienia dzisiaj, w porównaniu do kalkulacji przepływów w brytyjskiej spółce LTD generującej tak sam przychód, zachęcają do optymalizacji. Dla zobrazowania skali różnicy obciążeń generowanych przez system polski i brytyjski przeprowadziliśmy symulację trzech najczęściej omawianych scenariuszy.

10 000 PLN brutto miesięcznie? Firma w Anglii jest opłacalna

Co ciekawe, jednym z najczęściej rozpatrywanych wariantów optymalizacji podatkowej jest transfer działalności gospodarczej prowadzonej przez przedsiębiorców, którzy generują miesięczny przychód na poziomie 10 000 PLN brutto. Nic dziwnego, przecież stabilność otoczenia na tym etapie rozwoju jest kluczowa. To poziom dochodu, na którym stosunkowo trudno o generowanie rezerw na koszty wynikające z raczej nieoczekiwanych zmian w otoczeniu biznesowym. Większość przedsiębiorców na tym etapie koncentruje się na inwestycjach, które mogą zaowocować podniesieniem poziomu przychodów i na obniżaniu kosztów, które jest kluczowe.

Zobacz także: Interpretacja przepisów dot. rezydencji podatkowej – stanowisko polskiego ministerstwa (przykłady)

Zobaczmy, jak ten wariant wygląda na liczbach. Polski przedsiębiorca generujący miesięcznie 10 000 PLN brutto przychodu, w Polskim Ładzie zarobi 6 124, 33 PLN netto. Gdyby zdecydował się prowadzić swoją działalność w formie brytyjskiej spółki LTD kwota dostępnego wynagrodzenia miesięcznego wzrośnie do 7 848, 67 PLN netto. Rocznie różnica z tytułu obciążeń fiskalno-ubezpieczeniowych wynosi 20 692 PLN na rzecz przedsiębiorcy zarejestrowanego w Anglii. Co daje więcej niż trzy dodatkowe “pensje” w warunkach polskich. Warto dodać, że kalkulacja naszej kancelarii uwzględnia likwidację ulgi abolicyjnej i odprowadzenie należnego podatku PIT – ZW w Polsce.

15 000 PLN brutto miesięcznie w spółce LTD to blisko 20 000 PLN bonusu w skali roku

Równie interesująco prezentują się wyliczenia przychodów w spółce LTD dla podmiotów, które generują większy przychód. Przy wpływach na poziomie 15 000 PLN brutto, wynagrodzenie netto na działalności gospodarczej w Polskim Ładzie to 10 025,58 PLN netto. W brytyjskiej spółce LTD ten sam wynik finansowy pozwoli uzyskać 11 622, 75 PLN netto miesięcznie. Rocznie, prowadząc firmę w Anglii, przedsiębiorca generujący przychód o wartości 15 000 PLN brutto zyska 19 166 PLN netto, co stanowi blisko dwukrotne miesięczne wynagrodzenie netto na polskiej działalności gospodarczej.

20 000 PLN brutto transfer do spółki LTD to oszczędność na poziomie blisko 25 000 PLN w skali roku

Kalkulacja wynagrodzenia przedsiębiorców uzyskujących przychód na poziomie 20 000 PLN brutto również nie pozostawia wątpliwości, gdzie prowadzenie firmy kosztuje mniej. Przedsiębiorca prowadzący działalność w Polsce, po wdrożeniu Nowego Ładu w obecnym kształcie, uzyska miesięcznie 13 324,33 PLN. Ten sam przychód w spółce LTD przyniesie mu 15 397, 08 PLN netto w skali miesiąca. Korzyść w skali roku to 24 873 PLN netto, co daje sporo ponad 150% wynagrodzenia miesięcznego w skali netto.

Nie ma żadnej wątpliwości, że klimat biznesowy na Wyspach jest przyjemniejszy. Zniesienie ulgi abolicyjnej niewiele w tej kwestii zmienia, bo wymogi biurokratyczne w Wielkiej Brytanii niemal nie istnieją. Prowadzenie spółki limited w Wielkiej Brytanii jest o wiele prostsze niż jednoosobowa działalność gospodarcza w Polsce. Co więcej, wygląda na to, że w perspektywie kilku najbliższych lat jurysdykcja brytyjska będzie pogłębiać dystans nad polskim systemem gospodarczym.